*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

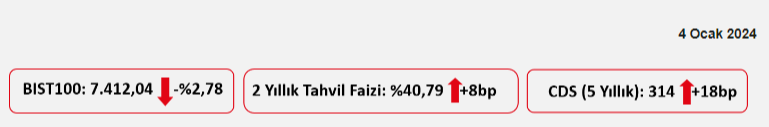

Dün satıcılı seyreden BIST100 endeksi günü sert bir düşüşle tamamladı. Endekste günlük kayıp %2,8 olarak gerçekleşirken, 5 yıllık CDS'in 300 baz puanın üzerine çıktığı günde Bankacılık endeksi (XBANK) %3,2 oranında geriledi. Sınai endeksi (XUSIN) ise %3 oranında düşüş kaydetti. Yurtdışı borsalarda teknoloji odaklı satışlara karşın teknoloji ve bilişim endekslerindeki kayıp BIST100'den daha azdı. BIST100'de yalnızca 5 hissenin artıda kapattığı günde, THYAO, TUPRS, AKBNK, BIMAS ve ISCTR ise endekse puan bazda en fazla baskı yapan hisseler olarak öne çıktı. Dünkü sert satışların ardından endeksin güne tepki alımlarıyla başlamasını bekliyoruz. Yurtdışında ise ABD borsalarında teknoloji endekslerindeki baskıyla yaşanan satış dün FOMC toplantı tutanakları ile devam etti. Tutanaklar, bu yıl için faiz indirim beklentilerini desteklese de zamanlamayla ilgili net bir şey gözlenmemesi kısmen baskı yarattı. Nasdaq %1,2 oranında geriledi. Bu sabah ise vadelilerde sınırlı tepki yükselişi gözlenirken, Asya tarafında Japonya hariç MSCI Asya Pasifik endeksi %0,3 civarında geriliyor. Bu arada Libya'daki arz kesintileri ve Kızıldeniz'de artan gerginlikle 78 USD'nin üzerine çıkan Brent petrolde bu sabah söz konusu seviyenin üzerinde işlemler geçiyor. Veri takviminde bugün ABD ve Avrupa genelinde hizmet PMI verileri ile ABD'de ADP özel sektör istihdamı ile haftalık işsizlik maaşı başvuruları takip edilecek. Ayrıca Almanya enflasyonu da izlenecek veriler arasında.

Yurt içinde, TÜİK tarafından aralık ayı TÜFE ve ÜFE verileri yayınlandı.

Yurt dışında bugün veri takvimine bakıldığında,

ABD'de aralık ayı S&P Global hizmet sektörü nihai PMI verisi TSİ 17.45'te takip edilecek. Öncü verilere göre, aralık ayında hizmet PMI verisi, hafif düşüş beklentilerine karşın 50,8'den 51,3 seviyesine yükselerek hizmet sektöründe büyümenin hafif hızlandığına işaret etmişti ve son beş ayın en yüksek seviyesinde kaydedilmişti.

Ayrıca ABD'de istihdam piyasası verilerinden, aralık ayı ADP özel sektör istihdam verisi TSİ 16.15'te izlenecek. Kasım ayına ilişkin ADP özel sektör istihdam artışı, aylık bazda 106 bin kişi seviyesinden 103 bin kişi seviyesine hafif yavaşlamıştı, beklentiler ise 130 bin kişi seviyesine yükselmesi yönündeydi, bunun yanında bir önceki ayın verisinin de 113 bin kişiden 106 bin kişi seviyesine aşağı yönlü revize edildiği görülmüştü. Ayrıca kasım ayında yıllık ücret artış hızı %5,7'den %5,6 seviyesine gerilemişti ve böylece Eylül 2021'den bu yana en düşük seviyede kaydedilmişti. Söz konusu veriler, daha ılımlı işe alımlara ve ücret artışlarına işaret etmişti. Aralık ayına ilişkin ADP özel sektör istihdam artışının ise 103 bin kişi seviyesinden 121 bin kişi seviyesine yükselmesi bekleniyor.

Bunun yanında, ABD'de 30 Aralık haftasına ilişkin haftalık yeni işsizlik maaşı başvuruları verisi TSİ 16.30'da takip edilecek. Son açıklanan haftalık yeni işsizlik maaşı başvuruları, 206 bin kişi seviyesinden 218 bin kişi seviyesine hafif yükselerek son üç haftanın en yüksek seviyesinde kaydedilmekle birlikte tarihsel ortalamaların altında düşük seviyelerde seyretmişti ve iş gücü piyasasında sıkı görünüme işaret etmeyi sürdürmüştü.

Avrupa genelinde de son ekonomik görünüme ilişkin bilgi verecek olan aralık ayı HCOB hizmet sektörü nihai PMI verileri takip edilecek. Öncü verilere göre, bölge genelinde hizmet PMI'lar, Almanya'da 49,6'dan 48,4'e, Fransa'da 45,4'ten 44,3'e ve Euro Bölgesi'nde 48,7'den 48,1'e gerileyerek hizmet sektöründe daralma hızının hafif arttığına işaret ederken, buna karşın İngiltere'de 50,9'dan 52,7'ye yükselerek hizmet sektöründe büyümenin hafif hızlandığına işaret etmişti.

Ayrıca ECB'nin para politikasına yön verecek olan enflasyon verilerinden, Almanya'da aralık ayı öncü TÜFE verileri TSİ 16'da takip edilecek. Almanya'da manşet TÜFE, aylık bazda ekimde %0 oranında gerçekleşerek yatay seyretmesinin ardından kasımda %0,4 oranında düşüş sergilemişti ve böylece aralık ayından bu yana en sert düşüş kaydedilmişti, yıllık bazda ise %3,8'den %3,2 seviyesine gerilemişti ve böylece Haziran 2021'den bu yana en düşük seviyede gerçekleşmişti. Ayrıca yıllık bazda çekirdek TÜFE ise kasım ayında %4,3'ten %3,8'e gerileyerek Ağustos 2022'den bu yana en düşük seviyelerdeki seyrini sürdürmüştü. Öncü verilere aralık Almanya'da ayında ise, manşet TÜFE'nin aylık bazda %0,2 oranında artış sergilemesi ve yıllık bazda ise %3,2'den %3,7 seviyesine yükselmesi bekleniyor.

Yurt içinde ise, TCMB tarafından TSİ 14.30'da aralık ayı reel efektif döviz kuru endeksi verisi yayınlanacak.

Ayrıca TCMB tarafından aralık ayına ilişkin Aylık Fiyat Gelişmeleri Değerlendirmesi Raporu TSİ 10'da yayınlanacak.

Şirket haberleri

Aselsan (ASELS, Nötr): Aselsan ile yurt içi platform üreticisi firmalar arasında yurt dışı son kullanıcılara yönelik savunma sistemlerinin ihracatına ilişkin toplam bedeli 10mn USD tutarında iki ayrı sözleşme imzalanmıştır.

Zorlu Enerji (ZOREN, Nötr): Şirketin sermayesini temsil eden paylarının tamamına sahip olduğu, Dubai Uluslararası Finans Merkezi'nde kurulu Zorlu Enerji Asia Holding'in tasfiye süreci tamamlanmıştır.

Sektör haberleri

Akaryakıt: Akaryakıtta ÖTV'nin %25,6 artması üzerine bugün itibarıyla pompa satış fiyatlarında yükseliş yaşandı. Benzinin litresine ortalama 2,30 lira, motorinin litresine 2,17 lira, LPG'nin litresine ise 1 lira zam geldi. (Kaynak: Bloomberg HT)

Diğer şirket haberleri

Ekos Teknoloji (EKOS): Şirket, bir firmayla 5,2mn USD tutarında "Gaz İzoleli Modüler ve Kompakt Hücre, Monoblok Beton Köşk" satış sözleşmesi imzalamıştır.

İmaş Makina (IMASM): Şirketle Afrika'daki bir müşteri arasında 1,4mn USD bedelle un değirmeni kurulumu sözleşmesine istinaden şirket hesabına peşinat ödemesi bugün ulaşmıştır. Bu satışın sevkiyatının 4 ay içinde yapılması planlanmaktadır.

Orge Enerji (ORGE): Şirket'in devam eden işleri arasında yer alan Pendik-Fevzi Çakmak Metro Projesi'nde, İşveren Özgün İnşaat Taahhüt San. ve Tic. Ltd. Şti.'nden 280bin EUR+KDV tutarında ilave sipariş alınmıştır. Böylece Pendik-Fevzi Çakmak Metro Projesi'nde toplam sözleşme büyüklüğü 9,9mn EUR+KDV ve 54,7mn TL+KDV seviyesine ulaşmış bulunmaktadır. İşin 2025 yılının Şubat ayında tamamlanması planlanmaktadır.

Sanica Isı Sanayi (SNICA): Şirket ile mevcut bayileri arasında gerçekleştirilen görüşmeler çerçevesinde toplam 40,5mn TL tutarında ürün satış sözleşmeleri imzalanmıştır.

Suwen Tekstil (SUWEN): Şirket, gerek gördüğü takdirde pay geri alım işlemlerinin yapılabilmesine, 6 milyon adet pay olarak, geri alım için ayrılacak fonun şirket kaynaklarından karşılanmak üzere azami 150mn TL olarak belirlenmesine karar vermiştir.

Tab Gıda (TABGD): Şirket, 2023 yılının dördüncü çeyreğinde sistem genelinde 59, yılın tamamında ise 183 yeni restoran açarken, 31 Aralık 2023 itibarıyla kendi işlettiği 928 ve franchiselar tarafından işletilen 687 olmak üzere toplam 1.615 restorana ulaşmıştır.

Tureks Turizm (TUREX): DTM Enerji Yatırımları ve PKN Enerji Hizmetleri ile araç kiralama sözleşmesi yenilenmiştir. Sözleşme bedeli DTM Enerji ile 693,7mn TL+KDV ve PKN Enerji ile 16,3mn TL+KDV olarak belirlenmiştir.

Kaynak Ziraat Yatırım

Hibya Haber Ajansı