*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

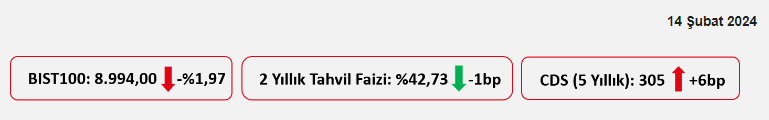

ABD'de beklentilerin üzerinde gelen enflasyon verisi sonrasında küresel risk iştahında azalma yaşandı. Son günlerde güçlü bir yükseliş trendi yakalayan Borsa İstanbul da veri ile birlikte satışlarla karşılaştı. Günün önemli kısmında güç kazanmakta zorlanan BIST100 endeksi özellikle seans sonuna doğru gelen satışlarla günü %2 oranında düşüşle kapattı. Endekste 86 hisse günü negatif bölgede tamamladı. Puan bazlı geri çekilmeye en fazla etki eden yapan hisseler olarak THYAO, BIMAS ve TCELL olurken; ASELS, GUBRF ve HEKTS ise puan bazlı endekse olumlu etki eden hisseler olarak sıralandı. Öte yandan, İletişim (XILTM) ve Ulaştırma endeksi (XULAS) sırasıyla %3,5 ve %3 oranında gerileyerek en fazla negatif ayrışan sektörler oldu. Bu sabahki küresel fiyatlamalara bakıldığında; ABD vadelileri yatay seyrederken, Asya borsaları satıcılı. BIST100'ün ise güne yatay bir görüntüyle başlamasını bekliyoruz. Bugünkü veri takviminde; yurtdışında İngiltere'de enflasyon verisi öne çıkarken, Euro Bölgesi'nde büyüme ve sanayi üretimi verileri takip edilecek. Yurtiçi veri gündemi ise sakin.

ABD'de ocak ayı TÜFE verileri takip edildi. Buna göre, ocak ayında manşet TÜFE aylık bazda %0,2'den %0,3 seviyesine hızlanarak beklentilerin (%0,2) üzerinde geldi ve böylece son dört ayın en yüksek artışını kaydetti, yıllık bazda ise %3,4'ten %3,1 seviyesine geriledi, beklentiler ise %2,9 seviyesine gerilemesi yönündeydi.

Yurt içinde ise, TCMB tarafından aralık ayı ödemeler dengesi verisi yayınlandı. Buna göre, aylık bazda aralık ayında dış ticaret açığındaki hafif artışa ve net hizmet gelirlerindeki (özellikle net seyahat gelirlerindeki) mevsimsel olarak kısmi düşüşe karşın birinci ve ikincil gelir dengesindeki iyileşmelerin etkisiyle aylık cari denge 2,09 milyar USD ile beklentilerin (3,25 milyar USD) altında açık verdi, kasım ayında ise aylık cari açık 2,77 milyar USD seviyesinde kaydedilmişti.

Yurt dışında bugün veri takvimine bakıldığında,

Avrupa tarafında, Euro Bölgesi'nde geçen yılın dördüncü çeyreğine ilişkin GSYH büyümesi revize verileri TSİ 13'te açıklanacak. Euro Bölgesi ekonomisi geçen yılın birinci ve ikinci çeyreklerinde çeyreklik bazda %0,1 oranında büyüme kaydetmesinin ardından üçüncü çeyrekte %0,1 oranında hafif daralma sergilemişti, dördüncü çeyrekte ise %0 oranında büyümeyle durağan seyrederek resesyonun eşiğinden dönmüştü. Bölge ekonomisi 2023 yılı genelinde ise %0,5 oranında sınırlı büyüme kaydetmişti.

Ayrıca Euro Bölgesi'nde aralık ayı sanayi üretimi verisi TSİ 13'te takip edilecek. Bölgede kasım ayına ilişkin sanayi üretimi, aylık bazda beklentilerle uyumlu olarak %0,3 oranında gerileyerek aralıksız düşüşünü üçüncü aya taşımıştı, yıllık bazda ise kasımda düşüş hızı %6,6'dan %6,8 seviyesine gelmişti ve böylece son dokuz ayda daralmayı sürdürmüştü. Bölgede sanayi üretiminin aralıkta ise aylık bazda bir önceki aya benzer şekilde %0,3 oranında gerileyerek düşüşünü sürdürmesi bekleniyor.

Bunun yanında, TSİ 10'da BoE'nin para politikasına yön verecek olan enflasyon verilerinden, İngiltere'de ocak ayı TÜFE verileri takip edilecek. İngiltere'de aylık bazda manşet TÜFE kasımda %0,2 oranında düşüşün ardından aralıkta %0,4 oranında artış sergilemişti, beklentiler ise %0,2 artış yönündeydi, yıllık bazda ise yaklaşık son iki yılın en düşük seviyesi olan %3,9'dan %4 seviyesine yükselmişti, beklentiler ise %3,8 seviyesine gerilemesi yönündeydi, böylece yıllık bazda son on ay içerisinde enflasyon oranında ilk artış kaydedilmişti. Ocakta ise İngiltere'de manşet TÜFE'nin aylık bazda %0,3 oranında düşüş sergilemesi ve yıllık bazda ise %4'ten %4,2 seviyesine hafif yükselmesi bekleniyor.

Şirket haberleri

İş Bankası (ISCTR, Sınırlı Pozitif): İş Bankası'nın 2023 yılının dördüncü çeyreğindeki net dönem karı çeyreksel bazda hafif azalarak 20.219mn TL'ye gerilese de hem bizim beklentimiz olan 16.567mn TL ve piyasa beklentisi olan 17.573mn TL'nin üzerinde gerçekleşmiştir. Vergi gideri tahminimize karşın vergi geliri yazılmıştır. Öte yandan, karşılık giderleri beklentimizin üzerinde gerçekleşirken, iştirak gelirleri de tahminimizin üzerinde gelmiştir. Öte yandan, Banka'nın karı yıllık olarak %14,1 oranında düşüş göstermiştir.

Tav Havalimanları (TAVHL, Pozitif): TAV Havalimanları 2023 yılının 4. çeyreğinde 2.160mn TL (73mn EUR) ana ortaklık net dönem karı açıklamıştır. Bir önceki yılın aynı döneminde 6,8mn EUR ana ortaklık net dönem zararı kaydedilmişti. Piyasa beklentisi 5mn TL, bizim beklentimiz ise 1.423mn TL idi. Tahminimizdeki sapmada özkaynak yöntemiyle değerlenen yatırımların beklentimizden yüksek gerçekleşmesi etkili olmuştur. 4. çeyrek karıyla birlikte, Şirket'in 2023 yılı ana ortaklık net dönem karı 7.530mn TL (249,1mn EUR) olmuştur. 2022'de 1.899mn TL (122,1mn EUR) ana ortaklık net dönem karı kaydedilmişti. Şirket'in 4Ç2023'de toplam hizmet verilen yolcu sayısı, 4Ç2022'ye göre %14,8 oranında artarak 20,9 milyona ulaşmıştır. TAV bir önceki çeyrekte ise 35,3 milyon yolcuya hizmet vermişti. Bu duruma bağlı olarak TAV'ın satış gelirleri bir önceki yılın aynı dönemine göre %83,8 oranında artarak 4Ç2023'de 10.616mn TL'ye yükselmiştir. Brüt kar ise %60,5 oranında artmış ve 3.516mn TL'ye yükselmiştir. Operasyonel giderler aynı dönemde %72,7 oranında yükselirken, net faaliyet karı 727mn TL (4Ç2022'de 575mn TL idi) olarak gerçekleşmiştir. FAVÖK ise aynı dönemde %88,9 oranında artarak 1.956mn TL'ye (63,4mn EUR) yükselirken (ortalama beklenti 1.780mn TL idi), FAVÖK marjı da %18,4 olarak gerçekleşmiştir. İştiraklerden 4Ç2023'de 2.156mn TL net gelir (4Ç2022'de 203mn TL net gelir) kaydedilmiştir. Net finansman gideri aynı dönemde 866mn TL'den 1.227mn TL'ye yükselirken, 288mn TL'lik vergi geliri sonrasında ana ortaklık net dönem karı 2.160mn TL olarak gerçekleşmiştir.

Şirket 2024 yılı beklentilerini de açıklamıştır. Buna göre TAV, 2024 yılında hizmet verilen yolcu sayısını 100-110 milyon (2023:95,5mn) olarak belirlerken, 1.500-1.570mn EUR (2023:1.310mn) ciro beklemektedir. Şirket 2024 yılı için 430-490mn EUR FAVÖK (2023: 384,7mn EUR) öngörürken, Net Borç/FAVÖK oranı beklentisini de 3,5-4,5 (2023:4,3) seviyesindedir. Ayrıca şirket 230-270mn EUR yatırım (2023:214,3mn EUR) harcaması planlamıştır.

Tofaş Otomobil (TOASO, Sınırlı Pozitif): TOFAŞ'ın 2023 yılı net dönem karı 15.083mn TL ile 2022 yılına göre %60,9 artış kaydetmiştir. Şirketin satış gelirleri 2023 genelinde 2022'ye göre %2,9 oranında artmış ve 127.601mn TL olmuştur. Aynı dönemde satışların maliyeti de %3,5 oranında gerilemiş ve 105.108mn TL'yi göstermiştir. Finans sektörü faaliyetlerindeki net kar 666mn TL ile geçen senenin %29,7 altında gerçekleşmiştir. Şirketin toplam brüt karı %44,7 oranında artarak 23.159mn TL'ye ulaşmıştır. Brüt kar marjı ise yıllık 5,2 puan artışla %18,1 olarak gerçekleşmiştir. Aynı dönemde operasyonel giderler %43,2 oranında artmış ve 7.431mn TL'yi göstermiştir. Diğer faaliyetlerden ise 2023'te net 1.721mn TL gider kaydedilmiş ve bunlara bağlı olarak da 14.008mn TL faaliyet karı oluşmuştur. 2022'de 9.251mn TL faaliyet karı kaydedilmişti. Faaliyet karı marjı 3,5 puan artışla %11 olarak gerçekleşmiştir. Diğer taraftan, 2023 FAVÖK'ü ise %8,6 artışla 19.667mn TL'yi göstermiştir. FAVÖK marjı 0,8 puan artışla %15,4 seviyesine yükselmiştir. Şirketin yatırım faaliyetlerinden net gelirleri 119mn TL'yi göstermiştir. Net finansman gelirleri 2023'de 6.481mn TL olarak gerçekleşmiştir. 2022'de net finansman giderleri 765mn TL idi. 2023'te 2.282mn TL parasal kayıp (2022: 2.181mn TL parasal kazanç) ve 3.243mn TL'lik vergi gideri sonrasında 2023 net dönem karı da 15.083mn TL olarak gerçekleşirken, net kar marjı 4,3 puan artışla %11,8 seviyesine yükselmiştir.

Şirket 2024 yılı beklentilerini de açıklamıştır. Buna göre, yurtiçi satış beklentisi 160-180bin adet (2023:199,9bin) seviyesindedir. 2023'te 60,5bin adet olan ihracatın ise 2024'te 60-70bin adete aralığında gerçekleşebileceği öngörülmektedir. Yurtiçi satışlardaki düşüş öngörüsüyle üretim beklentisi de 2023'deki 239,4bin adetten 180-210bin adet aralığında tahmin edilmektedir. 2023'te 48,6mn EUR düzeyinde olan yatırım harcamalarının 2024 yılında 200mn EUR'ya yükselmesi beklenmektedir. 2024 tahmini yatırım miktarı Stellantis-Türkiye satın alma sürecinin tamamlanmasına bağlı olup, süreçteki gelişmeler yatırım miktarının değişmesine sebep olabilecektir. Son olarak, şirketin VÖK marjı beklentisi %10'un üzeri olarak açıklanmıştır (2023: %14,4)

İş GYO (ISGYO, Pozitif): Dün İş Bankası finansalar sonuçlarını açıkladı. Finansal rapor, TMS 29 "Yüksek Enflasyonlu Ekonomilerde Finansal Raporlama" hükümlerini içermemektedir. Dolayısıyla İş Bankası'nın finansal raporlarında yer alan Şirkete ilişkin bilgilerin, Sermaye Piyasası Kurumu (SPK) finansal raporlama düzenlemelerine göre açıklanacak ve TMS 29 hükümleri uygulanmış 31.12.2023 dönemine ilişkin finansal tablolardaki büyüklüklerden farklılaşması beklenmektedir. Şirket tarafından İş Bankası'na iletilen bağımsız denetimden geçmemiş ve enflasyon muhasebesine tabi tutulmamış 2023 yılı net kar rakamı 11.175mn TL'dir. (Önceki dönem 8.364mn TL)

Pegasus (PGSUS, Sınırlı Pozitif): Şirket 2024 yılı Ocak ayı trafik verilerini açıklamıştır: Buna göre; misafir sayısı Ocak ayında yıllık %24 oranında artarak 2,66mn kişiye çıkmıştır. Doluluk oranı ise 0,7 puan artarak %85,2'ye yükselmiştir.

Şişe Cam (SISE, Pozitif): Dün İş Bankası finansalar sonuçlarını açıkladı. Finansal rapor, TMS 29 "Yüksek Enflasyonlu Ekonomilerde Finansal Raporlama" hükümlerini içermemektedir. Dolayısıyla İş Bankası'nın finansal raporlarında yer alan Şirkete ilişkin bilgilerin, Sermaye Piyasası Kurumu (SPK) finansal raporlama düzenlemelerine göre açıklanacak ve TMS 29 hükümleri uygulanmış 31.12.2023 dönemine ilişkin finansal tablolardaki büyüklüklerden farklılaşması beklenmektedir. Şirket tarafından İş Bankası'na iletilen bağımsız denetimden geçmemiş ve enflasyon muhasebesine tabi tutulmamış 2023 yılı net kar rakamı 25.226mn TL'dir. (Önceki dönem 20.133mn TL)

Zorlu Enerji (ZOREN): Şirket'in sermayesine %100 iştirak ettiği bağlı ortaklığı "Zorlu Enerji Dağıtım A.Ş"nin sermayesini temsil eden her biri 1 TL nominal değerde 895.150.000 adet payların tamamının, tüm hak ve borçlarıyla birlikte, yasal izinlerin alınması ve kapanış tarihinde, Anlaşmada düzenlenen esaslara göre hisse satış bedelinin uyarlanarak ödenmesi kaydıyla, Palmet Enerji A.Ş'ye satışına karar verilmiş olup, taraflar arasında "Hisse Alım Anlaşması" imzalanmıştır.

Diğer şirket haberleri

Aksigorta (AKGRT): Şirket'in 2024 Ocak ayındaki genel toplam prim üretimi geçen yılın aynı ayına göre %73 oranında artarak 3.205mn TL'ye yükselmiştir. Kara araçları sorumluluk hariç toplam üretim ise aynı dönemler itibarıyla %71 artarak 2.662mn TL olmuştur.

Atakey Patates (ATAKP): Şirket, donuk parmak patates üretim faaliyetleri kapsamında ham madde temini amacıyla, 2024 sezon planları doğrultusundaki 150.000 ton ham patates üretimi için, gerçek ve/ veya tüzel kişilerle sözleşme yapılmasına yönelik karar almıştır.

Ditaş Doğan Yedek Parça (DITAS): Şirket'in sermayesine %70 oranında iştirak ettiği doğrudan bağlı ortaklığı Profil Sanayi ve Ticaret A.Ş'nin 59,7mn TL çıkarılmış sermayesinin tamamının nakden (bedelli) karşılanmak suretiyle 59,5mn TL artırılarak 119,2mn TL'ye çıkarılmasında tüm ortaklar adına yeni pay alma haklarının tamamen kullanılmasına ve artırılacak tutarın tamamının Şirket tarafından ödenmesine; bu çerçevede nakdi sermaye artırımına katılım tutarının 59,5mn TL olarak belirlenmesine karar verilmiştir.

Hun Yenilenebilir Enerji (HUNER): Şirket tarafından, planlı bakım çalışmaları kapsamında; Erzurum'da bulunan Bağbaşı Hidroelektrik Enerjisi Santrali'nde su iletim hattında u-PVC boru değişim işlemi çalışmalarına başlandığı, bu doğrultuda üretim faaliyetlerinin en fazla 5 gün süreyle geçici olarak durdurulmasına karar verildiği açıklanmıştır.

Meka Beton (MEKAG): Şirket, yurt içi yerleşik üç şirketten Beton Santralleri Siparişi almıştır. Sipariş bedelleri KDV hariç 593bin EUR'dur. Sipariş konusu tesisin dizayn, üretim, sevkiyat ve montaj işlemlerinin şubat sonunda başlayıp Nisan 2024 tarihine kadar tamamlanmasının planlandığı açıklanmıştır.

Turk İlaç ve Serum (TRILC): Devlet Malzeme Ofisi tarafından açılan tıbbi beşerî ilaç alım ihalesi Diadol markası ile 31,7mn TL +KDV tutarla şirketin ortaklığı uhdesinde kalmıştır.

Türkiye Sigorta (TURSG): Şirketin bağımsız denetimden geçmemiş 2024 Ocak sonu toplam brüt prim üretimi 10.432mn TL 'ye ulaşarak ve bir önceki yılın aynı dönemine göre %208 oranında artışla gerçekleşmiştir.

Verusa Holding (VERUS): Şirket'in %100 oranında bağlı ortaklığı Standard Boksit İşletmeleri A.Ş. ile Fransa merkezli uluslararası alümina üretim şirketi arasında Standard Boksit'in sahip olduğu ve işlettiği boksit cevheri ile maden sahasına ilişkin potansiyel iş birliğine yönelik bir gizlilik sözleşmesi imzalanmıştır.

Kaynak Ziraat Yatırım

Hibya Haber Ajansı