*Yeşil ok olumluyu kırmızı ok olumsuzu göstermektedir.

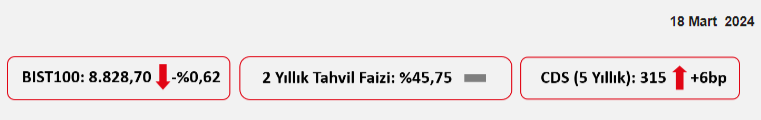

Fitch'in not artırımıyla haftaya pozitif bir tonda başlayan BIST100 endeksi hafta boyunca satışlarla karşılaştı ve haftayı da %3,6 oranında düşüşle tamamladı. Zorunlu karşılıklarla ilgili birçok düzenlemenin takip edildiği ortamda Bankacılık endeksi (XBANK) %4,7 oranında düşerken, Sınai endeksi (XUSIN) %4,1 oranında geriledi. Yabancı alımlarının yerini mart ayında kısmi satışa bıraktığı ortamda mevduat faizlerindeki artış eğiliminin borsaya ilgiyi azalttığı söylenebilir. İşlem hacmi de son haftaların en düşük seviyelerinde gerçekleşti. Hafta sonu, kredi kartı nakit avans faizinin artmasına yönelik gelişme takip edilirken, Mehmet Şimşek'in açıklamaları da yakından izlendi. Bu hafta ise perşembe günkü TCMB faiz kararı öne çıkan gelişme. TCMB'nin bu haftaki toplantısında politika faizini %45 seviyesinde sabit tutması beklense de Karar Metni şahinliğini koruyabilir. Dolayısıyla borsaya yönelik iştah düşük kalmaya devam edebilir. Diğer yandan, BIST100 endeksinin yaşanan düzeltmenin ardından 50 günlük ortalamasına yaklaştığını gözlemliyoruz. Yatay desteğin bulunduğu 8.736 seviyesine yakın bulunan söz konusu ortalama düşüşün devam etmesi durumunda destek görevinde bulunabilir. Yurtdışında ise bu hafta perşembe günü Fed faiz kararı öne çıkıyor. Son gelen enflasyon verileri yakın döneme ilişkin indirim beklentilerini azalttı. Ancak piyasa bu yıl için üç faiz indirimi beklemeye devam ediyor. Powell'ın açıklamaları ve projeksiyonlar da önemli olacaktır. Bu sabaha bakıldığında, Çin'de açıklanan veriler karışık bir görüntüye işaret ederken, Şanghay endeksi alıcılı. Diğer yandan, bu haftaki Japonya Merkez Bankası toplantısı öncesinde Nikkei endeksi %2,5 civarında primli. Japonya hariç MSCI Asya Pasifik endeksi de %0,3 civarında yukarıda. Bu ortamda ABD ve Avrupa vadelileri de alıcılı seyrediyor.

ABD tarafında, üretimin seyrine ilişkin olarak şubat ayı sanayi üretimi ve kapasite kullanım oranı verileri takip edildi. Sanayi üretimi aylık bazda ocakta %0,5 oranında düşüşün ardından şubatta %0,1 oranında sınırlı artışla kısmi toparlanma kaydetti ve beklentilerin (%0 değişimle yatay seyir) hafif üzerinde gerçekleşti. Sanayi üretimi yıllık bazda ise ocakta %0,3 oranında gerilemenin ardından şubatta %0,2 oranında gerileyerek düşüşünü ikinci ayda sürdürdü. Kapasite kullanım oranı ise şubatta bir önceki aya benzer şekilde %78,3 seviyesinde yatay seyretti.

Öte yandan, ABD'de imalat sanayinin gidişatına ilişkin sinyal veren New York Fed Empire State imalat sanayi endeksi mart ayında, yeni siparişlerin ve sevkiyatların önemli oranda gerilemesinin etkisiyle -2,4 seviyesinden -20,9 seviyesine gerileyerek beklentilerin (-7) üzerinde düşüş kaydetti ve böylece daralma bölgesindeki seyrini dördüncü aya taşıyarak imalat sektöründe zayıflamanın sürdüğüne işaret etti.

Bunun yanında, ABD'de mart ayına ilişkin Michigan Üniversitesi tüketici güven endeksi öncü verisi, hafif yükseliş beklentilerine karşın 76,9'dan 76,5 seviyesine hafif geriledi ve böylece son üç ayın en düşük seviyesinde kaydedildi. Detaylara bakıldığında, mart ayı verisi, tüketicilerin mali durumlarındaki kısmi iyileşmenin, iş piyasası koşullarına ilişkin beklentilerdeki ılımlı düşüşlerle dengelendiğine işaret etti.

Yurt içinde ise, Hazine ve Maliye Bakanlığı tarafından şubat ayı Merkezi Yönetim bütçe dengesi verisi yayınlandı. Bütçe dengesi, aylık bazda şubatta 153,8 milyar TL seviyesi ile bir önceki aya yakın seviyede belirgin açık verdi, ocak ayında ise 150,7 milyar TL seviyesinde açık vermişti. Böylece yılın ilk iki ayında bütçe toplam 304,5 milyar TL seviyesinde açık verdi. Geçen yılın aralık ayında ise bütçe aylık bazda 842,5 milyar TL seviyesinde tarihi yüksek seviyede açık vermişti. 12 aylık kümülatif bütçe açığı ise, ocak ayındaki 1,49 trilyon TL'den şubat ayında 1,48 trilyon TL'ye hafif gerilerken, bütçe açığı/GSYH oranı da %5,7 seviyesinden %5,6 seviyesine geriledi. (2023 yılı GSYH verisi alındı).

Ayrıca TCMB tarafından mart ayı Piyasa Katılımcıları Anketi yayınlandı.

Yurt dışında bu hafta veri takvimine bakıldığında,

Yurt içinde ise, bugün ocak ayı konut fiyat endeksi ve kısa vadeli dış borç istatistikleri, yarın ocak ayı uluslararası yatırım pozisyonu istatistikleri, çarşamba günü mart ayı tüketici güven endeksi ve şubat ayı yurt dışı üretici fiyat endeksi (YD-ÜFE), perşembe günü ocak ayı tarımsal girdi fiyat endeksi ve cuma günü ise mart ayına ilişkin sektörel ve reel sektör güven endeksleri ile kapasite kullanım oranı verileri ve şubat ayına ilişkin gelen yabancı ziyaretçi sayısı istatistikleri takip edilecek. Ayrıca perşembe günü TCMB'nin PPK toplantısı izlenecek.

Şirket haberleri

Doğuş Otomotiv (DOAS, Nötr): Doğuş Otomotiv 2023'de 19.622mn TL ana ortaklık net dönem karı açıklamıştır. Şirket 2022 yılında 15.613mn TL ana ortaklık net dönem karı kaydetmişti. Şirket'in satış gelirleri 2023'de 2022'ye göre %68,7 oranında artarak 149.245mn TL'ye yükselirken, brüt kar %73,9 oranında artarak 32.130mn TL olmuştur. Şirketin brüt kar marjı ise 2022'ye göre 0,7 puan artışla %21,5 olarak gerçekleşmiştir. Doğuş Otomotiv'in operasyonel giderleri aynı dönemde %48,9 oranında artmış ve 8.669mn TL olmuştur. Diğer faaliyetlerden de 3.170mn TL net gelir kaydedilmesinin ardından faaliyet karı 26.631mn TL'yi göstermiştir. 2022'deki faaliyet karı 16.715mn TL idi. Faaliyet karı marjı ise 1 puan azalışla %17,8'i göstermiştir. 2023 FAVÖK'ü %81,7 artışla 24.646mn TL seviyesinde gerçekleşmiştir. FAVÖK marjı yıldan yıla 1,2 puan artarak %16,5 olmuştur. Yatırım faaliyetlerinden 632mn TL net gelir kaydeden şirket, özkaynak yöntemiyle değerlediği yatırımlardan da 3.921mn TL'lik net gelir kaydetmiştir. Böylelikle finansman öncesi kar 31.184mn TL'yi göstermiştir. Diğer yandan, Şirket'in net finansman giderleri 5.191mn TL (2022: 2.418mn TL net finansman gideri) olmuştur. 112mn TL'lik parasal kayıp (2022: 1.102mn TL parasal kazanç) ve 6.118mn TL'lik vergi gideri sonrasında ana ortaklık net dönem karı 19.622mn TL seviyesinde gerçekleşmiştir. Ana ortaklık net dönem karı üzerinden hesaplanan net kar marjı da 4,5 puan azalışla %13,1'e gerilemiştir.

Sonuçların ardından Şirket 2024 beklentilerini de açıklamıştır. Buna göre, 2024 yılında toplam otomotiv pazarının (ağır ticari araç dahil) 700bin adet seviyesinde beklemektedir. Doğuş Otomotiv'in satış adetinin ise Skoda hariç 95bin adet civarında olabileceğini tahmin edilmektedir. Şirketin yıllık yatırım harcamaları beklentisi ise 4 milyar TL seviyesinde öngörülmektedir.

Öte yandan, Şirket Yönetim Kurulu pay başına brüt 40,91 TL (net 36,82TL) temettü dağıtma kararı almıştır. Son kapanış fiyatına göre temettü verimi %13,7 olarak hesaplanmaktadır.

Koç Holding (KCHOL, Nötr): Koç Holding'in 2023 yılı ana ortaklık net dönem karı 72.230mn TL olarak açıklanmıştır. Holding 2022'de 72.662mn TL ana ortaklık net dönem karı açıklamıştı.

Şirket TSM29 etkisi hariç bazı finansal büyüklüklerini de açıklamıştır. Buna göre, 2023 yılı kombine gelirleri 2.114.575mn TL (2022: 1.405.539mn TL), kombine faaliyet karı 280.442mn TL (2022: 178.605mn TL), konsolide net kar ise 112.226mn TL (2022: 69.806mn TL) olarak bildirilmiştir.

Mia Teknoloji (MIATK, Nötr): Şirket, Atos Group ile bir iş birliği ve gizlilik anlaşması imzalamıştır, anlaşma, iki şirketin ürünlerinin karşılıklı pazarlara girebilmesi, pazar fırsatlarının görüşülmesi ve iş birliği operasyonlarının geliştirilmesi hususlarını içeriyor.

Diğer şirket haberleri

Denge Holding (DENGE): Şirkete bağlı ortaklık Metrobil Teknoloji, İ.E.T.T. Genel Müdürlüğü'nün "Network Bakım Onarım ve Destek" ihalesini vergiler hariç 12,9mn TL bedelle kazandığı bildirilmiştir.

Gersan Elektrik (GERSAN): Şirket, Luster Ticaret ile BusBar, LedBus, Kablo Kanalı, G- Charge vb. şirket ürünlerinin Kuzey Irak Sınırları içerisinde satışı ve pazarlanmasına yönelik Temsilcilik Sözleşmesi imzaladı.

Şirket ayrıca Ankara Teknokent'te bir yazılım firması ile G-Charge Elektrikli Araç Şarj Kart yazılımlarının yapılması konusunda ortak çalışmaya başlamış olup, bu kapsamda sözleşme imzalamış ve hazırlanan proje Ar-Ge Projesi olarak Teknokent tarafından kabul edilmiştir.

İzmir Fırça (IZFAS): Şirket, İzmir ilindeki bir bayisi ile 10mn TL olmak üzere satış bağlantısı yapmıştır.

Karel Elektronik (KAREL): Şirket'in, sermayesine %100 oranında iştirak etmiş olduğu doğrudan bağlı ortaklığı Telesis Telekomünikasyon Sistemleri Sanayi ve Ticaret A.Ş.'nin tüm aktif ve pasifinin bir bütün halinde Şirket tarafından "devir alınması" suretiyle, Şirket bünyesinde birleşilmesine karar verilmiştir.

Katılımevim (KTLEV): Şirket Yönetim Kurulu pay başına brüt 1,63 TL (net 1,47TL) temettü dağıtma kararı almıştır. Son kapanış fiyatına göre temettü verimi %1,4 olarak hesaplanmaktadır.

Kuzey Boru (KBORU): Şirket, Ereğli-İvriz Sağ Sahil Sulaması Yenileme HDPE Boru Temini 4. Kısım ihalesi için sözleşme imzala, işin baz bedeli 120,8mn TL'dir.

LDR Turizm (LIDER): Şirket kurumsal ölçekli 4 farklı müşteri ile toplam 138 adet araç için 36 ay vadeli kiralama sözleşmesi imzalamış olup, sözleşmelerin ciro büyüklüğü toplamı KDV hariç 136,5mn TL'dir.

Orge Enerji (ORGE): Şirket, İstanbul/Sancaktepe'de gerçekleştirilecek Elektrikli Araç Şarj Üniteleri üretimine yönelik yatırımına ilişkin, makine ve teçhizat yatırımı kapsamında T.C. Sanayi ve Teknoloji Bakanlığı'ndan 45,7mn TL tutarlı ve 3 yıl süreli Yatırım Teşvik Belgesi almıştır.

Kaynak Ziraat Yatırım

Hibya Haber Ajansı